税务机关利用代管监开的增值税专用发票“高开低征”的行为如何定罪处罚

▍文 牛克乾

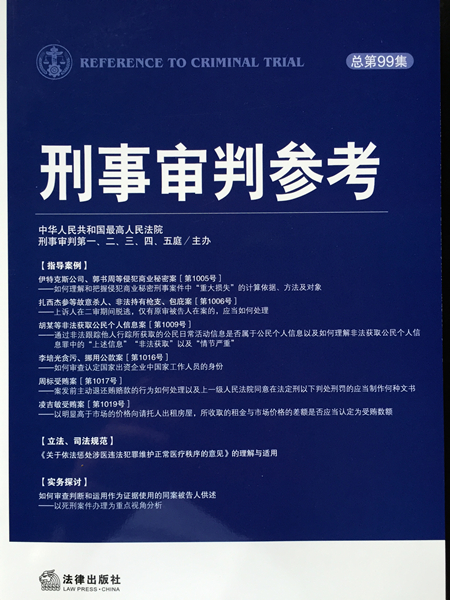

▍来源 《刑事审判参考》 总第31集

▍作者单位 最高人民法院刑二庭

一、基本案情

被告单位霍山县国家税务局西城税务分局。

被告人吴彩森,男,1953年5月4日出生,原系安徽省霍山县国家税务局西城税务分局局长。因涉嫌犯虚开增值税专用发票罪,于2000年4月20日被逮捕。

被告人郭家春,男,1956年11月8日出生,1996年2月至1998年12月任霍山县大化坪镇镇长,后调至霍山县黑石渡镇任镇长。因涉嫌犯虚开增值税专用发票罪,于2000年4月20日被逮捕。

被告人程先文,男,1963年5月22日出生,原系安徽省霍山鸿宇金卡有限责任公司法人代表。因涉嫌犯虚开增值税专用发票罪,于2000年4月20日被逮捕。

被告人项义祥,男,1954年8月20日出生,1997年至1998年元月任霍山县国家税务局大化坪税务分局局长,1998年元月调任磨子潭税务分局局长。因涉嫌犯虚开增值税专用发票罪,于2000年4月20日被逮捕。

被告人纪昌德,男,1952年7月16日出生,原系安徽省霍山县国家税务局西城税务分局副局长。因涉嫌犯虚开增值税专用发票罪,于2000年9月14日到公安机关投案,同日被取保候审,2001年4月20日经六安市中级人民法院决定,对其重新办理取保候审手续。

被告人宋晓山,男,1947年2月6日出生,原系安徽省霍山县诸佛庵竹木综合厂厂长。因涉嫌犯虚开增值税专用发票罪,于2000年9月14日到公安机关投案,同日被取保候审。2001年4月27日经六安市中级人民法院决定,对其重新办理取保候审手续。

被告人汪祥林,男,1943年9月19日出生,原系安徽省霍山县国家税务局西城税务分局票管员。因涉嫌犯虚开增值税专用发票罪,于2000年9月14日到公安机关投案,同日被取保候审,2001年4月20日经六安市中级人民法院决定,对其重新办理取保候审手续。

被告人金从俊,男,1972年12月27日出生,原系安徽省霍山县国家税务局磨子潭税务分局税收会计兼票管员。因涉嫌犯虚开增值税专用发票罪,于2000年9月14日到公安机关投案,同日被取保候审,2001年4月20日经六安市中级人民法院决定,对其重新办理取保候审手续。

安徽省六安市人民检察院以被告单位霍山县国家税务局西城税务分局犯虚开增值税专用发票罪,被告人吴彩森、郭家春犯虚开增值税专用发票罪、受贿罪,被告人程先文、项义祥、纪昌德、汪祥林、宋晓山、金从俊犯虚开增值税专用发票罪,向六安市中级人民法院提起公诉。

被告单位的诉讼代表人辩称,霍山县国家税务局西城税务分局不构成单位犯罪。其辩护人提出,霍山县国税局西城税务分局是霍山县国税局的二级机构,将其列为单位犯罪是主体不适格;没有证据证明西城税务分局从代开、虚开活动中谋取到不正当利益,以完成税收任务为理由来认定本案虚开增值税专用发票犯罪是单位犯罪不能成立;吴彩森的个人意志和行为不能代表西城税务分局的意志和行为。故西城税务分局不构成虚开增值税专用发票犯罪。

被告人汪祥林及其辩护人提出,汪祥林作为票管员,未参与虚开增值税专用发票的预谋,是根据领导安排帮助他人代填申请表和增值税专用发票,而代填行为不是代开增值税专用发票,故不符合虚开增值税专用发票罪的构成要件,不构成犯罪。

被告人金从俊及其辩护人提出,金从俊每次开票都是被告人项义祥安排的,开票是其职责;金从俊是代填发票而不是代开,不具有虚开增值税专用发票的主观故意和客观行为,且情节显著轻微,应宣告无罪。

六安市中级人民法院经审理查明:

1994年11月,被告人吴彩森被任命为霍山县国家税务局诸佛庵税务分局局长(1998年1月,霍山县国税局大化坪税务分局并入诸佛庵税务分局,1998年6月诸佛庵税务分局更名为霍山县国家税务局西城税务分局,以下简称西城税务分局)。1996年2月,被告人吴彩森、纪昌德为给本单位谋取不正当利益,与被告人宋晓山合谋,将宋任厂长的不符合申报条件的霍山县诸佛庵竹木综合厂虚报为一般纳税人。嗣后,西城税务分局利用诸佛庵竹木综合厂代管监开的增值税专用发票为辖区内其他小规模纳税人虚开增值税专用发票,按销货金额收取6%或3%的税款。宋晓山在增值税专用发票上加盖本厂财务章,并协助支取税款。至2000年3月,西城税务分局以霍山县诸佛庵竹木综合厂名义,共为阎红宇等60余人虚开增值税专用发票302份,虚开税款数额1355332.55元,已抵扣1305814.26元,完税入库293988.39元。至本案侦查终结前,税务机关追缴税款39085.46元,造成国家税款损失972740.41元。在所虚开的增值税专用发票中,经吴彩森、纪昌德等审批后,安排汪祥林填开246份。西城税务分局和诸佛庵竹木综合厂在虚开增值税专用发票过程中,按所开销货金额收取1%的手续费,根据双方的约定,西城税务分局分得32475元,诸佛庵竹木综合厂得17097.90元,宋晓山承包该厂后分得10000元。案发后,公安机关追回宋晓山和诸佛庵竹木综合厂现金25500元。

1997年3月至1999年7月,经被告人吴彩森提议,纪昌德、俞劲松(另案处理)研究,并在西城税务分局股以上干部会议上通过,西城税务分局以霍山县黑石渡三环塑料厂名义,为不具有一般纳税人资格的霍山县顺达塑料制品厂等单位及个体户杨光云、范金祥代开增值税专用发票,收取6%的税款,共代开增值税专用发票155份,税款数额330819.42元,完税入库146470.72元,已抵扣税款330030.44元,造成国家税款损失183559.72元。在所代开的增值税专用发票中,经吴彩森、纪昌德等人审批后,安排被告人汪祥林填开102份。

1997年5月至1998年9月,被告人吴彩森、纪昌德以霍山县黑石渡乡铁砂供销经理部名义采用高开低征的方法为另一具有一般纳税人资格的霍山县超级铁精粉厂虚开进项增值税专用发票13份,虚开税款数额61198.73元,已全部抵扣,完税入库10429.90元,造成国家税款损失50768.83元。其中经吴彩森、纪昌德等审批后,安排汪祥林开票12份。1998年8月至1999年4月,吴彩森、纪昌德以霍山县黑石渡乡铁砂供销经理部名义,为不具有一般纳税人资格的霍山县大化坪镇铁砂经销部刘宗跃代开增值税专用发票9份,税款数额67274.01元,已全部抵扣。经吴彩森、纪昌德审批后,由汪祥林经手开票。

1999年3月至5月,被告人吴彩森、纪昌德以霍山县农副产品有限责任公司名义,采用高开低征的方法为不具有一般纳税人资格的霍山县翔鹰商贸经营部刘彬代开增值税专用发票14份作销项发票,税款数额82182.68元,受票方已全部抵扣,完税入库4169.66元。其中,经吴彩森、纪昌德审批后,安排汪祥林开票4份。

1997年7月,经被告人程先文牵线,台商储诚戡、程贞恩在霍山县先后结识了时任大化坪镇税务分局局长的被告人项义祥、时任大化坪镇镇长的被告人郭家春。储诚戡、程贞恩提出大化坪镇可以办工艺品公司,为他们生产装金卡的木盒,以这个公司的名义为储诚戡在南京开设的江苏金卡特艺品公司金瑞祥分公司提供增值税专用发票,储按销售额的8%向镇里交纳利税。郭家春将此情况向镇政府作了汇报。经镇党政联席会议研究决定,为完成大化坪镇税收任务,成立霍山县工艺品公司为储诚戡开增值税专用发票,收取6%的税金和2%的管理费。于是郭家春、项义祥在霍山县工艺品公司未办理工商登记的情况下,通过关系取得税号和企业法人代码,刻制了增值税发票专用章等印章。至此,霍山县工艺品公司在无营业执照、无生产场地、不具备增值税一般纳税人资格的情况下,由项义祥提供增值税专用发票,为储诚戡虚开。自1997年8月至1997年11月,郭家春、项义祥、程先文以霍山县工艺品公司的名义到南京、合肥等地为储诚戡无货虚开增值税专用发票15份,虚开税款数额234248.74元,已抵扣税款113530元,大化坪镇政府以霍山县工艺品公司的名义完税入库72060元,造成国家税款损失41470元,大化坪镇政府非法获利38280元。

1998年1月,霍山县国税局大化坪税务分局并人诸佛庵税务分局。诸佛庵税务分局(后更名为西城税务分局)接管原大化坪国税分局业务后,被告人吴彩森应大化坪镇政府郭家春等人的要求,在明知霍山县工艺品公司无营业执照、未实际生产,不具备一般纳税人资格的情况下,仍决定同意由西城税务分局为霍山县工艺品公司代管监开增值税专用发票。每次开票前,由储诚戡电话和传真告诉程先文、郭家春开票内容。郭家春安排人员到西城税务分局,经吴彩森或分管局长纪昌德在申请表上签字同意后,开取增值税专用发票。程先文则将增值税专用发票送往南京交给储诚戡,储按价税合计开汇票给程带回。大化坪镇政府按储诚戡要求将开票的销售额的7%扣下利税,余款提现金由程先文等人送回南京交给储诚戡。自1998年1月至12月,共为储诚戡无货虚开增值税专用发票59份,虚开税款数额485859.75元,抵扣税款484329.75元,大化坪镇政府以霍山县工艺品公司名义完税70225元,造成国家税款损失414104.75元,大化坪镇政府非法获利129830元,根据吴彩森的要求,经郭家春同意将其中的3万元付给西城税务分局,作分局其他开支。在所开的59份增值税专用发票中,有42份为汪祥林所填写。

1998年8月,在大化坪镇政府和储诚戡的共同策划下,以大化坪镇政府和程先文的名义投资80万元,伪造了《霍山鸿宇金卡有限责任公司章程》及企业人员登记表等,通过了验资等程序,于1999年10月29日成立霍山鸿宇金卡有限责任公司。大化坪镇政府任命被告人程先文为该公司的法定代表人。公司成立后,大化坪镇政府将其出资的80万元注册资金全部抽出。储诚戡将原在南京的生产场所改为“霍山鸿宇金卡有限责任公司南京联络处”。被告人吴彩森明知鸿宇金卡有限责任公司无实际生产经营活动,仍决定同意其领票自开,沿用霍山县工艺品公司的做法,按销售货款的6%收取税金。程先文等人从西城税务分局领取增值税专用发票送往南京,供联络处使用,货款由购货单位受票后汇至霍山大化坪农行营业所鸿宇金卡有限责任公司帐户,提现后,由程先文送给储诚戡或由储诚戡等带回。自1998年12月至2000年3月,程先文等人以鸿宇金卡有限公司的名义从西城税务分局领取增值税专用发票18本送往南京联络处,其中程先文领取16本,该联络处共为客户开出增值税专用发票262份,虚开税款数额885362.87元,已抵扣税款817106.3l元,完税入库287180.32元,造成国家税款损失529925.99元。大化坪镇政府与储诚戡协商后,储诚戡将一部桑塔纳2000型轿车作价10万元,抵作1999年4月至2000年3月31日上交给大化坪镇政府的管理费用。案发后,公安机关冻结鸿宇金卡有限责任公司存款502803.23元,扣押了南京联络处现金13350元。

1999年初,江苏省扬州市郊区普民工艺饰品厂厂长董德雪为开取增值税专用发票,经彭代怀介绍认识被告人项义祥,项答应为董提供增值税专用发票。项义祥安排被告人金从俊先后两次分别以霍山县工艺品公司、霍山县富毅工艺厂的虚假名义,为董德雪无货虚开增值税专用发票3份,虚开税额33383.95元;安排他人为董德雪开票1份,虚开税额7650元,合计虚开税款数额41033.95元,已全部抵扣,完税入库8000元,造成国家税款损失33033.95元。

1999年1月,被告人项义祥安排被告人金从俊以霍山县胡家河石料厂的虚假名义,为刘宗跃代开增值税专用发票2份,虚开税款数额14500.34元,已全部抵扣,完税入库4847.75元,造成国家税款损失9652.59元。

1999年6月,被告人项义祥安排被告人金从俊以霍山县磨子潭云雾茶厂的名义,为个体户汪光先代开增值税专用发票1份,税款数额为12539.82元,已全部抵扣,完税入库4192.32元,造成国家税款损失8347.50元。

2000年1月,被告人项义祥以霍山县富毅工艺厂的虚假名义,为个体户汪凤鸣代开增值税专用发票1份,税款数额2353.85元,已全部抵扣,完税入库1800元,造成国家税款损失553.85元。

1997年8月至2000年3月,被告人吴彩森、郭家春、项义祥在以霍山县工艺品公司、霍山鸿宇金卡有限责任公司名义为储诚戡虚开增值税专用发票的过程中,分别收受储诚戡的贿赂23000元、20000元及4500元,被告人程先文非法获利30000余元。案发后,吴彩森、郭家春主动交待收受储诚戡现金,并将所得赃款全部退出,项义祥、程先文分别退赃款1000元和2000元。

此外,案发后,被告人纪昌德、汪祥林、宋晓山、金从俊在公安机关的敦促下,于2000年9月14日到霍山县公安局投案。

六安市中级人民法院经审理认为:被告单位霍山县国家税务局西城税务分局为完成本单位的税收征缴任务和谋取不正当利益,竞违反国家税收征管和发票管理制度,将不具备条件的诸佛庵竹木综合厂虚报为一般纳税人,为他人虚开增值税专用发票,高开低征并收取开票手续费;利用为霍山县黑石渡三环塑料厂等单位代管监开增值税专用发票的便利,为他人虚开增值税专用发票;与大化坪镇政府郭家春等人共谋以不具备一般纳税人资格的虚假企业霍山县工艺品公司的名义为他人虚开增值税专用发票;明知霍山县鸿宇金卡有限责任公司未进行实际生产、销售,仍同意其领票虚开,降低税率。该局通过虚开增值税专用发票的方法,非法吸收税款,收取开票手续费,并为本单位谋取其他不正当利益,造成国家重大经济损失。该局在为他人虚开增值税专用发票过程中,为本单位谋利,由局长吴彩森决定或由股以上干部会议研究决定,体现的是西城税务分局的整体意志。该局共为他人虚开增值税专用发票814份,虚开税款326万余元,造成国家税款损失200余万元,单位非法获利62475元,其行为构成虚开增值税专用发票罪,应当承担刑事责任。

被告人吴彩森身为西城税务分局局长,在该分局为他人虚开增值税专用发票的过程中起决定、指挥作用,为单位直接负责的主管人员,其行为已构成虚开增值税专用发票罪,应对该局虚开增值税专用发票犯罪负全部责任。且其在虚开增值税专用发票过程中,收受他人人民币2.3万元,数额较大,其行为又构成受贿罪,依法应两罪并罚。被告人郭家春身为大化坪镇镇长,为本单位谋取不正当利益,参与虚开增值税专用发票犯罪的决策,具体落实成立霍山县工艺品公司和鸿宇金卡有限责任公司,并以前者的名义为他人虚开增值税专.用发票74份,虚开税款数额72万余元,数额巨大,造成国家税款损失45万余元,属直接负责的主管人员,其行为构成虚开增值税专用发票罪;在虚开增值税专用发票过程中,其收受他人人民币2万元,数额较大,又构成受贿罪,依法应两罪并罚;其能主动交代公安机关尚未掌握的受贿犯罪事实,系自首,并退出全部赃款,依法可予从轻处罚。被告人程先文积极协助大化坪镇政府虚开增值税专用发票,属其他直接责任人员,其行为构成虚开增值税专用发票罪;在共同犯罪中,程先文起辅助作用,依法应予减轻处罚。被告人项义祥在任霍山县国税局原大化坪分局局长期间,为本单位谋取不正当利益,与被告人郭家春等人相勾结,在明知霍山县工艺品公司未办理工商登记、实际并未成立的情况下,协助办理税务登记,共同为他人虚开增值税专用发票15份,虚开税款数额计234248.74元,造成国家税款损失41470元;其在担任磨子潭税务分局局长期间,决定并指使被告人金从俊等人为他人虚开增值税专用发票8份,虚开税款70427.96元。造成国家税款损失51587.89元;虚开的税款数额较大,项义祥为直接负责的主管人员,其行为构成虚开增值税专用发票罪,应依法惩处;但其认罪态度较好,可酌情从轻处罚。被告人纪昌德身为霍山县国税局西城分局副局长,在被告人吴彩森的授意、指挥下,积极参与该局为他人虚开增值税专用发票犯罪,明知是虚开仍大量审批,属其他直接责任人员,其行为构成虚开增值税专用发票罪,应依法惩处;其案发后能自动投案并如实供述主要犯罪事实,系自首,依法应减轻处罚;根据其犯罪情节和悔罪表现,可对其适用缓刑。被告人宋晓山作为霍山县诸佛庵竹木综合厂厂长,积极协助西城税务分局以本厂名义为他人虚开增值税专用发票302份,虚开税款数额135万余元,竹木综合厂及其本人非法获利27097.90元,宋晓山在虚开增值税专用发票过程中属其他直接责任人员,其行为构成虚开增值税专用发票罪,且能投案自首,依法应予减轻处罚;根据其犯罪情节和悔罪表现,可对其适用缓刑。被告人汪祥林作为霍山县国税局西城分局的票管员,盲目服从单位领导的决定,为他人代填增值税专用发票参与犯罪,但其是根据吴彩森、纪昌德等单位领导的审批手续,并受吴彩森指派代为他人填开,犯罪情节显著轻微,对其行为不宜以犯罪论,应宣告其无罪。被告人金从俊作为霍山县国税局磨子潭分局的票管员,参与该局为他人虚开增值税专用发票6份,虚开税款数额60424.11元,但其是在被告人项义祥的指派下参与的,只是消极地履行其职责,情节显著轻微,对其行为不宜以犯罪论,应宣告其无罪。

六安市中级人民法院依据《中华人民共和国刑法》第二百零五条第三款、第三百八十五条第一款、第三百八十六条、第三百八十三条第一款第(三)项、第二十五条第一款、第二十六条第一、四款、第二十七条、第六十七条第一、二款、第七十二条第一款、第六十九条、第六十四条、第十三条及《中华人民共和国刑事诉讼法》第一百六十二条第(二)项的规定,于2001年6月26日判决如下:

1.被告单位霍山县国家税务局西城税务分局犯虚开增值税专用发票罪,判处罚金30万元;

2.被告人吴彩森犯虚开增值税专用发票罪,判处有期徒刑十二年,犯受贿罪,判处有期徒刑三年,决定执行有期徒刑十四年;

3.被告人郭家春犯虚开增值税专用发票罪,判处有期徒刑十年,犯受贿罪,判处有期徒刑二年,决定执行有期徒刑十一年;

4.被告人程先文犯虚开增值税专用发票罪,判处有期徒刑六年;

5.被告人项义祥犯虚开增值税专用发票罪,判处有期徒刑五年;

6.被告人纪昌德犯虚开增值税专用发票罪,判处有期徒刑三年,缓刑四年;

7.被告人宋晓山犯虚开增值税专用发票罪,判处有期徒刑三年,缓刑三年;

8.被告人汪祥林无罪;

9.被告人金从俊无罪;

10.被告单位霍山县国家税务局西城税务分局非法所得六万二千四百七十四元,吴彩森受贿二万三千元,郭家春受贿二万元,程先文非法获利三万元,项义样受贿四千五百元,宋晓山及其竹木综合厂非法获利二万七千零九十七元九角,霍山鸿宇金卡有限责任公司五十万二千八百零三元二角三分存款及利息,储诚戡存于南京联络处的一万三千三百五十元现金,大化坪镇政府非法获利十三万八千元、非法获得的一辆皖N–31363号桑塔纳2000型轿车,均予以追缴,上缴国库;作案工具传真机一部,予以没收,上缴国库。

一审宣判后,吴彩森、郭家春、程先文、项义祥不服,分别向安徽省高级人民法院提起上诉;六安市人民检察院亦提出抗诉。

六安市人民检察院抗诉认为:原审被告人汪祥林受单位指派,为他人虚开增值税专用发票,税款数额巨大;原审被告人金从俊受单位指派,为他人虚开增值税专用发票,其行为均构成虚开增值税专用发票罪,应当依照《中华人民共和国刑法》第二百零五条第三款的规定处罚。而原判认定原审被告人汪祥林在西城税务分局单位犯罪中作用不大,情节显著轻微;原审被告人金从俊只是消极地履行自己的职责,情节显著轻微,宣告两人无罪,实属认定事实和适用法律错误。二审庭审中,检察员当庭出示了3份新的证据,主要证实原审被告人汪祥林参与虚开增值税专用发票犯罪在主观上是明知的,提出汪祥林系受单位领导指派虚开发票,且能投案自首,具有法定从轻、减轻处罚情节;原审被告人金从俊为他人虚开增值税专用发票6份,虚开税额6万余元,大大超过1万元的起刑点数额标准,建议二审法院对汪祥林、金从俊依法定罪处罚;对上诉人吴彩森、郭家春、程先文、项义祥的定罪量刑部分应予以维持。

安徽省高级人民法院经审理查明:原判认定原审被告单位霍山县国家税务局西城税务分局、上诉人吴彩森、

郭家春、程先文、项义祥、原审被告人纪昌德、宋晓山、汪祥林、金从俊虚开增值税专用发票,上诉人吴彩森、郭家春受贿的犯罪事实已被一审判决书中列举的证据所证实,且所列证据均经一审庭审当庭宣读、出示并质证;在二审中,出庭检察员、上诉人、辩护人均未提出足以影响案件事实认定的新的证据,故予确认。

对检察机关的抗诉理由,经查:六安市人民检察院的抗诉理由和检察员当庭提供的3份新证据及当庭发表的支持抗诉意见,均主要是为进一步阐明原审被告人汪祥林、金从俊二人明知自己虚开增值税专用发票的行为是犯罪行为而故意实施犯罪。但原判已经确认汪、金二人参与了虚开增值税专用发票的共同犯罪,只是因情节显著轻微,不认为是犯罪,因此,两者在犯罪的主观构成要件认定上并不存在矛盾。原审被告人汪祥林在参与西城税务分局虚开增值税专用发票的犯罪过程中,经手开票416份,虚开税款数额达184万元,在单位犯罪中起到较大作用。因此,原判认定其犯罪情节显著轻微不当,对汪祥林应作为其他直接责任人员追究刑事责任,对检察机关的相关抗诉意见应予支持。对其二审辩护人要求宣告汪祥林无罪的辩护意见不予采纳。原审被告人金从俊参与虚开增值税专用发票6份,虚开税款数额6万余元,虽已超过追究刑事责任的起刑点标准,但其行为系受单位领导指派,犯罪情节显著轻微,不宜作为其他直接责任人员追究刑事责任。因此,原判对其不以犯罪论处正确。故对检察机关提出的对金从俊应追究刑事责任的抗诉意见不予支持。对其辩护人请求二审法院维持原判的辩护意见予以采纳。

安徽省高级人民法院认为:原审判决认定事实和适用法律正确,审判程序合法。对被告单位霍山县国税局西城税务分局及被告人吴彩森、郭家春、程先文、项义祥、纪昌德、宋晓山的定罪、量刑均属适当,对被告人金从俊的行为不以犯罪论处正确,但原判认定被告人汪祥林的犯罪情节显著轻微不以犯罪论处不当。依照《中华人民共和国刑事诉讼法》第一百八十九条第(一)、(二)项、第一百六十二条第(二)项和《中华人民共和国刑法》第二百零五条第三款、第三百八十五条第一款、第三百八十六条、第三百八十三条第一款第(三)项,第二十五条第一款、第二十六条第一、四款、第二十七条、第六十七条、第七十二条第一款、第六十九条第一款、第六十四条、第十三条之规定,于2002年2月20日判决如下:

1.撤销六安市中级人民法院刑事判决中对被告人汪祥林的判决部分,维持其他部分:

2.被告人汪祥林犯虚开增值税专用发票罪,判处有期徒刑一年,宣告缓刑二年。

二、主要问题

1.税务机关为完成本单位的税收征缴任务和为本单位谋取不正当利益,利用代管监开的增值税专用发票高开低征的行为如何定罪处罚?

本案中,关于西城税务分局将不具备条件的小规模纳税人虚报为一般纳税人,在税收征管中为他人“高开低征”、“开大征小”的行为,如何定性,存在两种意见:

一种意见认为,西城税务分局在有真实的货物交易和应税劳务发生的前提下,为小规模纳税人代开增值税专用发票的行为,与一般的虚开增值税发票行为不同,其出发点是为了促进地方经济的发展和保障税收收人,侵犯的主要客体是国家税务机关职务行为的正当性,是税务机关滥用职权的渎职行为,宜以徇私舞弊不征、少征税款罪对税务机关的有关人员定罪量刑。

另一种意见认为,西城税务分局“高开低征”、“开大征小”的行为,无论是无货虚开增值税专用发票,还是在有真实的货物交易情况下为小规模纳税人代开增值税专用发票,其后果都是征收少量税款,而受票人拿到增值税专用发票从国家抵扣大量税款,导致国家税款流失。因此,此种行为触犯了刑法第二百零五条的规定,属于最高人民法院1996年《关于适用(全国人民代表大会常务委员会关于虚开、伪造和非法出售增值税专用发票犯罪的决定)的若干问题的解释》第一条所列的行为,应以虚开增值税专用发票罪定罪量刑。

2.单位虚开增值税专用发票犯罪的直接责任人员如何确定?

本案中,被告人汪祥林、金从俊作为税务机关的票管员,受单位领导指派,为他人虚开增值税专用发票,对此应如何处理存在不同意见:

检察机关认为,二被告人为他人虚开增值税专用发票的数额大大超过1万元的起刑点数额标准,属于单位虚开增值税专用发票犯罪的直接责任人员,构成虚开增值税专用发票罪。

一、二审法院均认为被告人金从俊的行为情节显著轻微,不构成犯罪;对于被告人汪祥林,一审法院认为不构成犯罪,二审法院认为应以单位虚开增值税专用发票犯罪的直接责任人员追究刑事责任。

3.情节显著轻微危害不大不认为是犯罪的案件,人民法院宣告无罪,应如何引用法律条文?

三、裁判理由

随着1994年我国以增值税为主体的流转税制的建立,一些不法分子利用增值税专用发票可以作为直接抵扣税款凭证的特点,实施违法犯罪活动的情况越来越突出。更有甚者,有些税务机关执法犯法,利用职权实施虚开增值税专用发票活动,严重扰乱税收和经济秩序,使国家利益蒙受重大损失。对此,必须严格依法惩处。本案即是一起税务机关为完成本单位的税收征缴任务和为本单位谋取不正当利益,利用代管监开的增值税专用发票,伙同他人采用“高开低征”、“开大征小”的方法虚开增值税专用发票的案件。

(一)霍山县国家税务局西城税务分局利用代管监开的增值税专用发票“高开低征”、“开大征小”的行为,构成虚开增值税专用发票罪

从本案案情来看,被告单位霍山县国税局西城税务分局,或将不具备条件的小规模纳税人虚报为一般纳税人,或利用为小规模纳税人代管监开增值税专用发票的便利,或以不具备一般纳税人资格的虚假企业的名义,不管是否有货物交易和应税劳务的发生,“高开低征”、“开大征小”,既实施了为本辖区内小规模纳税人代开增值税专用发票的行为,也实施了为一般纳税人无货虚开增值税专用发票的行为。自1996年至2000年,共为他人“高开低征”、“开大征小”开具增值税专用发票814份,虚开税款326万元,造成国家税款损失200余万元,单位非法获利62475元。其行为已构成虚开增值税专用发票罪,理由在于:

首先,霍山县国税局西城税务分局是本案的适格被告。本案中,犯罪活动的实施由西城税务分局的局长或者由中层干部会议集体研究决定,体现的是西城税务分局的整体意志,并为本单位谋取管理费、手续费等不正当利益,造成国家重大经济损失。依照刑法的有关规定,构成单位犯罪。另外,本案中犯罪单位出现了合并和名称变化,具体表现为:1996年至1998年6月,实施犯罪活动的是吴彩森任局长的霍山县国税局诸佛庵税务分局,1997年7月至1998年1月,项义祥任局长的霍山县国税局大化坪税务分局伙同大化坪镇政府实施犯罪活动;期间大化坪税务分局于1998年1月并入诸佛庵税务分局;1998年6月诸佛庵税务分局更名霍山县国税局西城税务分局,吴彩森仍然是局长,继续实施犯罪活动。在单位发生合并、原单位名称发生变化的情况下,更名后的新单位一以贯之实施犯罪的,如何确定被告单位?对此有两种意见:一种意见认为,应将原单位(名称)和新单位均列为被告单位;第二种意见认为,只需将承受原单位权利义务的新单位作为被告单位。我们同意第二种意见,因为此种情况下,名称变化只是形式,单位犯罪的实质并未改变。原单位名称已经不再使用,应以新单位名称确定被告单位。虽不再将原单位列为被告,但对于其中的责任人员仍然应按照单位犯罪的主管人员或者直接责任人员予以追究。

值得注意的是,本案中涉嫌单位犯罪的除了被告单位霍山县国税局西城税务分局、诸佛庵税务分局、大化坪税务分局外,还有郭家春任镇长的大化坪镇政府、项义祥任局长的磨子潭税务分局。在检察机关仅起诉被告单位霍山县国税局西城税务分局(漏诉大化坪镇政府、磨子潭税务分局等单位)的情况下,一二审法院实事求是地认定犯罪事实,对相关责任人员被告人郭家春、项义祥按照单位犯罪的直接责任人员而不是按照自然人犯罪予以定罪处罚是完全正确的。霍山县国税局西城税务分局作为依法设立能够独立承担相应权利义务的国税局的分支机构,实施了单位犯罪活动,检察机关予以起诉:应该作为被告单位予以追究。因此,其辩护人提出西城税务分局是霍山县国税局的二级机构,将其作为单位犯罪属于主体不适格的辩护意见是不能成立的。

其次,税务机关“高开低征”、“开大征小”的行为应当以虚开增值税专用发票罪定罪处罚。

从主观方面看,西城税务分局具有放任受票人利用虚开的增值税专用发票抵扣税款或者骗取税款的故意。作为负责税收征管的税务机关,对于“高开低征”、“开大征小”行为违反国家税收征管和发票管理制度,会导致受票人利用与真实的应税劳务、货物交易不符的增值税专用发票偷逃、骗取国家税款,毫无疑问是明知的,但本案中的西城税务分局为了本地方、本部门的利益,借口完成税收征缴任务和谋取一定的“手续费”、“管理费”,在征收少量税款的前提下,大肆虚开增值税专用发票,放任国家税款流失,已经具备虚开增值税专用发票罪的主观特征。

从客观方面讲,西城税务分局实施了虚开增值税专用发票的行为。《最高人民法院关于适用(全国人民代表大会常务委员会关于惩治虚开、伪造和非法出售增值税专用发票犯罪的决定)若干问题的解释》(以下简称《解释》)第一条规定,“具有下列行为之一的,属于虚开增值税专用发票:(1)没有货物购销或者没有提供或接受应税劳务而为他人、为自己、让他人为自己、介绍他人开具增值税专用发票;(2)有货物购销或者提供或接受了应税劳务但为他人、为自己、让他人为自己、介绍他人开具数量或金额不实的增值税专用发票;(3)进行了实际经营活动,但让他人为自己代开增值税专用发票”。具体到本案,西城税务分局主要实施了《解释》第一条第(1)项规定的为他人无货虚开增值税专用发票的行为和第一条第(2)项规定的为他人开具数量或金额不实的增值税专用发票的行为,具备构成虚开增值税专用发票罪的客观特征。

另外,我们认为,税务机关“高开低征”、“开大征小”的行为,不仅危害国家税收征管和发票管理制度,同时也侵犯国家税务机关职务行为的正当性。认为对本案中税务机关有关人员宜以徇私舞弊不征、少征税款罪定罪量刑的意见,就是考虑该种行为的渎职性质。但这是一种行为同时触犯刑法规定的两个罪名的情形,应当择一法定刑较重的犯罪定罪处罚。虚开增值税专用发票行为,相对于税务机关工作人员徇私舞弊不征、少征税款行为,是刑法规定的处罚较重的犯罪。同时,如前所述,本案属于单位犯罪,而刑法对徇私舞弊不征、少征税款罪并无单位犯罪的规定,因此,认为对本案应定性为徇私舞弊不征、少征税款罪的意见是不妥的。

(二)受单位领导指派,积极实施为他人虚开增值税专用发票行为的税务机关票管员,应认定为单位犯罪的直接责任人员

关于单位故意犯罪直接负责的主管人员以外的其他直接责任人员的认定,一般认为必须具备以下四个条件:1.必须是单位内部的工作人员。如果实施单位犯罪的自然人不是单位内部的人员,而是单位外部人员,则属于单位和自然人共同犯罪,对自然人不能认定为单位犯罪的直接责任人员;2.必须参与实施了单位犯罪行为。没有实施犯罪的单位内部人员,不能成为单位犯罪的直接责任人员;3.必须对所实施的单位故意犯罪是明知的,即明知自己实施的是法律禁止实施的犯罪行为。如果自然人不知道单位实施犯罪的真实情况和自己行为是单位犯罪的重要环节,就不应按照直接责任人员定罪处罚;4.必须是单位犯罪实行过程中起重要作用的人员,即对单位犯罪的实行和完成,起重要作用的骨干分子和积极分子。司法实践中,对单位犯罪中直接责任人员的认定,应当持慎重态度,既不能因为是单位行为而网开一面甚至放纵,也要注意不能打击面过宽。最高人民法院2001年1月印发的《全国法院审理金融犯罪案件工作座谈会纪要》指出:“其他直接责任人员,是在单位犯罪中具体实施犯罪并起较大作用的人员,既可以是单位的经营管理人员,也可以是单位的职工,包括聘任、雇佣的人员。应当注意的是,在单位犯罪中,对于受单位领导指派或奉命而参与实施了一定犯罪行为的人员,一般不宜作为直接责任人员追究刑事责任。”

本案中,被告人汪祥林在参与西城税务分局虚开增值税专用发票的犯罪过程中,经手开票416份,虚开税款数额184万余元。被告人金从俊未参与西城税务分局虚开增值税专用发票的犯罪活动,在参与磨子潭税务分局虚开增值税专用发票的犯罪过程中,经手开票6份,虚开税款数额6万余元。检察机关、一审法院与二审法院对二被告人行为性质的认定,分歧在于对其犯罪情节认识各异,在能否认定为单位虚开增值税专用发票犯罪的直接责任人员的问题上看法不一。综合全案,被告人汪祥林、金从俊虽然均为税务分局的票管员,受领导指派为他人开具增值税专用发票,但汪祥林多次参与犯罪活动,而且持续时间长,虚开增值税专用发票的份数多、数额巨大,在西城税务分局的犯罪活动中起到了重要作用,应以单位犯罪的直接责任人员追究刑事责任。而金从俊虽然参与虚开增值税专用发票已经达到最高人民法院1996年《解释》第一条所规定的虚开税款数额1万元定罪数额标准,但考虑作为单位犯罪的执行人员,在全案中比较,其犯罪情节确系显著轻微,不宜作为直接责任人员追究刑事责任。二审法院的认定是正确的。

另外,值得注意的是,人民法院对于情节显著轻微危害不大不认为是犯罪行为而宣告无罪的案件,在法律文书中应同时引用刑法第十三条和刑事诉讼法第十五条第(一)项的规定作为法律根据。一、二审判决漏引刑事诉讼法第十五条第(一)项的规定是不妥当的。

| 上一篇: [第230号]【苗振经抢劫案】被告人在被执行死刑前交代司法机关尚未掌握的其伙同他人共同犯罪事实的应如何处理 |

| 下一篇: [第232号]【普宁市流沙经济发展公司等单位虚开增值税专用发票案】单位共同虚开增值税专用发票如何定罪处罚 |